これは株価が上がっている状況からすると効果が出ていると言える。

が、もっと上げていくためには更なる企業への圧力を高める必要がある。

これが何を言いたいのかっていうと、

結論、まだまだ資本政策面でやれることあるよね?

だから、今年の株主総会で、株主から厳しめに経営陣に話して

経営陣が資本政策をぐりぐりと進めるようにしてね

と言っているわけです。

では、短めに欧米企業との比較を示しながら、解説していきます。

[ムンバイ/シンガポール 16日 BREAKINGVIEWS] – 日本の株主総会と言えば、通常は退屈なものだ。だが、来月の年次株主総会は、通常よりも世界中の投資家から注目を集めるだろう。株主総会の結果は、政府が旗を振ってきた企業価値向上キャンペーンの成果を測る重要な指標となりそうだ。日本株の好調ぶりを見る限り、企業価値向上策は功を奏しているようだ。(中略)もっとも、さらに圧力を加える必要があるかもしれない。(中略)これは情報開示の向上、ひいては株主価値向上につながる取締役会での活発な議論を企業に強いる狙いがある。日本企業は利益率の高い事業に集中し、不振な事業から撤退し、バランスシートに積み上がっているキャッシュと受け身の株式保有を縮小する必要がある。

(出所:ロイター)

それはなぜなのでしょうか?

一言で言うと、日本企業のROEはまだまだ改善の余地が

ありまくるだろうと言うことなのだと思います。

その改善の余地を株主総会で、株主がきちんと経営者に訴求すべきと言うことですね。

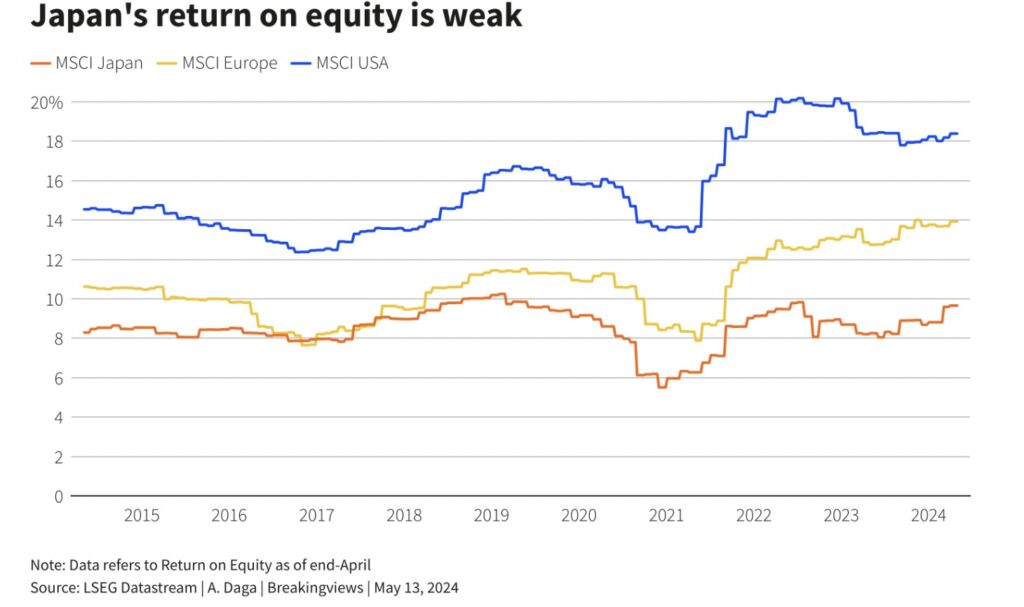

日本企業のROEは改善しつつあるがまだまだ低い

これは日本、米国、EUのROEの比較表になります。

これみると

日本ROEはようやく10%になりつつあるが、

米国ROE18%、EU14%ROEと比較しても

圧倒的に低い資本収益率を示している。

ここを改善しないとダメだよねっていうわけです。

というよりも、これは改善の余地があるから

あとはやるかやらないかっていうだけだろということを

この記事では言っているのです。

米国企業のROEが高いのはなぜか?

今日の日経記事にも出ていましたが、

マイクロソフトのROEなんて43%とかですからね。

Appleに至っては123%!!!

異常なまでに高いROEですよね。

に対して、三菱UFJは5.9%、トヨタでも11%というところです。

僕は2つ理由があると考えます。

米国企業のROEが高い理由

- 米国企業の時価総額において巨大IT企業が多くを占め、IT企業は製造設備が不要なので固定資産が少なくて済む=資本が少なくて済む

- 日本企業と比較して米国企業の経営者は株価への意識が異常に高く、そのため積極的な株主還元を行っていること、また、株主還元を行うための資本政策に取り組んでいること

①はなんとなくわかってもらえますかね?

ROE=NP(当期利益)/Equity(自己資本)

の計算式となるので、自己資本が低ければ高いROEとなります。

固定資産が少なく済み、結果、低い自己資本で済むITセクターにおいては

ROEは高くなる傾向になるわけです。

ITセクターの企業が大きく占める米国企業はROEが高くなるというわけです。

IT企業の強さをなんとかしろって言うのは、我々、経理マンとしては如何ともし難いです。

②については、もう少し深堀りしてみましょうか。

米国企業と日本企業の総還元性高の違い

大和総研の調べによると、

当期利益に対する配当と自己株買いの実施金額の比率を示す

総還元性高について、米国企業と日本企業で大きな違いを示してます。

日本のTOPIX構成銘柄の平均総還元性高=43.2%

米国のS&P500構成銘柄の平均総還元性高=80.5%

だそうです。

そりゃ、資本の削られ方が変わってくるよねというわけです。

ROEは株価への影響度も高く、Eを削る際には株主還元策も影響してくる

と言うことで、株主に本気でみられている米国の経営者は自分の成績を上げるために

本気で株主還元を極限までやっているんだろうな・・と想像ができますね。

まとめ

まとめます。

グローバルでのROE比較

日本ROEはようやく10%になりつつあるが、米国ROE18%、EU14%ROEと比較しても圧倒的に低い資本収益率を示している。

米国企業のROEが高い理由

- 米国企業の時価総額において巨大IT企業が多くを占め、IT企業は製造設備が不要なので固定資産が少なくて済む=資本が少なくて済む

- 日本企業と比較して米国企業の経営者は株価への意識が異常に高く、そのため積極的な株主還元を行っていること、また、株主還元を行うための資本政策に取り組んでいること

米国企業の株主還元への本気度

日本のTOPIX構成銘柄の平均総還元性高=43.2%

米国のS&P500構成銘柄の平均総還元性高=80.5%

株主から厳しいプレッシャーを受けている米国企業経営者は本気で株主還元に取り組んでいる

こんなところですかね。

そんな中でも

昨日紹介したニチガスは本気で資本政策に取り組んでおり

ROEは22%に向かおうとしているわけです。

日本企業としては一つの教科書的な存在と言えるかもしれません。

今後ぜひROEの水準についてなぜそんなに違いが生まれるのか?

どうやったら上がるのかを考えてみても良いかもしれません。

ROEは株価へ影響があるので、これを向上させるスキルを持っていれば・・

めちゃくちゃ価値が高いと言えます。

米国企業がどうやっているのか調べてみようと思っています。

深堀りするといくらでもあるのですが、今日はこんなところで終わりです。

ゲンタ

こんにちはゲンタといいます。

自己紹介をします。

<昔>

・元ニート兼プータロー

・零細企業経理部で伝票を起票したり請求書を発行したりと作業仕事

・年収は300万円で、超いけてない経理マン

↓その後、改善施策を実施

<今>

・海外CFO

・従業員数千人企業の管理部門、M&A、FP&Aを統括

・年収は数千万

大きく変わることができました。

変わるポイントは作業型から思考型に仕事を変えていったことでした。

ブログのコンセプトは、 Beyond the Financeと言います。

なんだそりゃって感じですよね?

”作業地獄型の経理から脱出して、思考型経理になろう”

というのがその意味です。

思考型経理って一体なんだろう?と思っていただけたら

下記のリンクから読み進めていってください。

皆さんの人生が変わるきっかけになるかもしれません。

よろしくお願いします。

ゲンタ